Download La définition de l`assiette de cotisation

Transcript

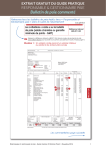

Extrait gratuit de la documentation « Rémunération et Paie Bâtiment » 9A1 Saisissez la « Réf. Internet » dans le moteur de recherche du site www.editions-tissot.fr pour accéder à ce contenu actualisé (voir mode d’emploi page 7) 1. La définition de l’assiette de cotisations - Réf. Internet : PB.9A1 Loin de se limiter à la rémunération proprement dite et à l’ensemble des primes, indemnités et accessoires de salaire, l’assiette de cotisations comprend toutes les sommes et tous les avantages, y compris forfaitaires, qui peuvent être versés aux salariés du bâtiment en contrepartie ou à l’occasion du travail, dès lors qu’il est établi que celles-ci ne correspondent pas à des remboursements de frais professionnels engagés par les intéressés dans l’exercice de leur profession. C’est le Code de la Sécurité sociale qui fixe par référence aux règles fiscales, les éléments de salaire devant entrer dans l’assiette de cotisations (art. L. 242-1 du Code de la Sécurité sociale). Pourtant, les dispositions adoptées au plan fiscal n’ont en principe aucune incidence directe sur la détermination exacte des sommes assujetties à cotisations, dès lors qu’aucun texte légal ou réglementaire n’y renvoie expressément. Les sommes définies ci-dessus ont donc vocation à entrer dans la base des cotisations, et ce quelle que soit la forme de la rémunération allouée au salarié (salaire mensualisé, au rendement, à la tâche, etc.), et les modalités de règlement : versement direct par l’employeur ou par l’intermédiaire d’un tiers. Ces paramètres n’influent donc pas sur la détermination des éléments devant entrer dans l’assiette de cotisations. La jurisprudence a quant à elle une conception large de cette notion. Selon les juges, doit en effet être considérée comme une rémunération entrant dans la base des cotisations toute somme allouée aux salariés de l’entreprise, même à titre bénévole ou à l’occasion de circonstances étrangères au travail, dès lors que ce versement est effectué en considération de la qualité de salariés des intéressés (Cass. Assemblée plénière, 28 janvier 1972). Un exemple concret page suivante. RÉMUNÉRATION ET PAIE BÂTIMENT © EDITIONS TISSOT AVRIL 2015 1 Saisissez la « Réf. Internet » dans le moteur de recherche du site www.editions-tissot.fr pour accéder à ce contenu actualisé (voir mode d’emploi page 7) 9A2 2. Le principe d’une assiette minimale des cotisations - Réf. Internet : PB.9A2 Le Code de la Sécurité sociale pose le principe d’une assiette minimale dont le calcul est fonction du SMIC (CSS, art. R. 242-1). Cette base spécifique constitue un plancher pour le calcul des cotisations. Lorsque l’assiette des cotisations au cours d’un mois donné est inférieure à ce seuil, les cotisations doivent être calculées sur la base de cette assiette et non de l’assiette réelle des cotisations de la période. A. ➤ Les modalités de calcul de l’assiette minimale - Réf. Internet : PB.9A2A L’assiette minimale des cotisations ne peut pas être inférieure au montant cumulé du SMIC en vigueur et des indemnités, primes ou majorations qui s’y ajoutent en application de dispositions légales ou réglementaires (CSS, art. R. 242-1). 1) La référence au SMIC Un détail qui a son importance. L’assiette minimale des cotisations doit être calculée uniquement en fonction du SMIC horaire, rapporté à l’horaire de travail effectif du salarié au cours de la période. En pratique, elle doit être appréciée globalement, sans s’attacher aux éléments qui, au cours du mois donné, entrent dans la base de calcul des cotisations (instr. ACOSS du 13 février 1975). Notez-le : seules les majorations légales pour heures supplémentaires et l’indemnité de précarité d’emploi versée en fin de CDD peuvent venir majorer la base de calcul de cette assiette. 2) La prise en compte du salaire minimum conventionnel Sans pour autant détenir le droit d’interpréter les conventions collectives, les inspecteurs de l’URSSAF sont malgré tout fondés à redresser l’assiette des cotisations au niveau du salaire minimum conventionnel découlant d’une convention collective ou, comme c’est le cas dans le Bâtiment, d’accords conventionnels de salaire étendus. Rappelons que, dans ce cas, ces minima conventionnels s’imposent obligatoirement à l’employeur qui doit les respecter. La Cour de cassation substitue ainsi au SMIC, retenu comme assiette minimale de cotisations, un second plancher qui est le salaire minimal de la catégorie professionnelle résultant d’une convention collective étendue, lorsque cette dernière régit l’entreprise (Cass. soc., 8 juin 1988 et 21 juillet 1986). 2 RÉMUNÉRATION ET PAIE BÂTIMENT © EDITIONS TISSOT AVRIL 2015 Saisissez la « Réf. Internet » dans le moteur de recherche du site www.editions-tissot.fr pour accéder à ce contenu actualisé (voir mode d’emploi page 7) 9A2 B. ➤ L’incidence de l’abattement de 10 % sur le calcul de l’assiette minimum - Réf. Internet : PB.9A2B Dans le Bâtiment, le principe d’une assiette minimum de cotisations revêt une importance toute particulière, compte tenu de la pratique de l’abattement supplémentaire de 10 %, qui ne doit pas permettre de ramener la base cotisée à un niveau inférieur à cette assiette. S’appuyant sur la jurisprudence de la Cour de cassation (Cass. soc., 28 juin 1989 et 8 juin 1988), selon laquelle, lorsque la convention collective prévoit un salaire minimum supérieur au SMIC, ce dernier doit être retenu comme base des cotisations, certaines URSSAF estiment que ce mini conventionnel doit se substituer au SMIC pour le calcul de l’assiette minimale. La position de principe dégagée dans ces arrêts concerne toutefois des situations dans lesquelles la déduction forfaitaire de 10 % n’était pas pratiquée. La Cour de cassation ne s’est en effet encore jamais prononcée sur l’incidence de cet abattement sur le calcul de l’assiette minimale, contrairement à la direction de la Sécurité sociale, qui a clairement réaffirmé qu’il convenait d’appliquer la règle énoncée par le Code de la Sécurité sociale, à savoir que l’assiette minimale des cotisations ne peut, après application de l’abattement de 10 %, être inférieure au montant du SMIC (lettre DSS à l’ACOSS du 18 décembre 2007). Les références aux textes officiels permettent d’aller plus loin. vous Notez-le : les recommandations et directives de l’ACOSS ne s’imposent toutefois pas aux URSSAF, qui restent libres de redresser la base minimale des cotisations à hauteur du salaire conventionnel, y compris en cas d’option pour l’abattement de 10 %. Afin d’éviter tout contentieux, il est très important de prendre l’avis de son union de recouvrement sur ce point. C. ➤ Le contrôle mensuel de l’assiette minimale des cotisations - Réf. Internet : PB.9A2C L’assiette minimale doit être vérifiée et, si besoin est, rectifiée, lors de chaque paie (instr. ACOSS du 13 février 1975). La jurisprudence a, de son côté, confirmé ce principe en rappelant que la base de calcul des cotisations au titre de chaque mois doit être au moins égale au SMIC, sans qu’il y ait lieu de prendre en compte le salaire versé au titre d’une année (Cass. soc., 3 juillet 1985). D. ➤ Les exceptions au principe de l’assiette minimale des cotisations - Réf. Internet : PB.9A2D Certaines catégories d’assurés échappent à la règle de l’assiette minimale des cotisations. 1) Les mandataires sociaux Cette règle n’est notamment pas applicable à l’assiette des cotisations des dirigeants d’entreprise qui, affiliés au régime général, sont assimilés à des salariés par le Code de la Sécurité sociale : gérants minoritaires de SARL, PDG et directeurs généraux de sociétés anonymes, membres et dirigeants d’une société coopérative ouvrière de production (SCOP), et enfin les personnes siégeant au directoire de ces mêmes SCOP. En revanche, les dirigeants cumulant, en plus de leur mandat social, un contrat de travail les mettant sous la subordination de la société, doivent se voir appliquer, comme tout salarié, une base minimale de cotisations. RÉMUNÉRATION ET PAIE BÂTIMENT © EDITIONS TISSOT 3 AVRIL 2015 R Saisissez la « Réf. Internet » dans le moteur de recherche du site www.editions-tissot.fr pour accéder à ce contenu actualisé (voir mode d’emploi page 7) 9A2 2) Les salariés cotisant sur des bases forfaitaires Les salariés cotisant sur des bases forfaitaires échappent également à la règle de l’assiette minimale des cotisations. Tel est le cas, dans le Bâtiment, des apprentis et des VRP multicartes (à l’exclusion des autres catégories de commerciaux). Ces salariés, qui ne relèvent pas de la législation sur la durée du travail et ont un horaire de travail incontrôlable, ne peuvent en effet se voir appliquer la réglementation sur le SMIC. Selon les tribunaux : « Dès lors, la référence au SMIC comme base minimale des cotisations ne peut leur être opposée » (Cass. soc., 20 octobre 1971 et 18 janvier 1973). 3) Le cas particulier de la CSG et de la CRDS L’assiette minimale des cotisations de Sécurité sociale s’applique à la base de la CSG et de la CRDS. Toutefois, la déduction pour frais de 1,75 % représentative de frais professionnels qui est opérée sur la base de ces deux contributions peut, à titre dérogatoire, ramener l’assiette de la CSG et de la CRDS à un niveau inférieur au montant de l’assiette minimum des cotisations (circ. ACOSS du 14 février 1991). 4 RÉMUNÉRATION ET PAIE BÂTIMENT © EDITIONS TISSOT R AVRIL 2015 9A3 Saisissez la « Réf. Internet » dans le moteur de recherche du site www.editions-tissot.fr pour accéder à ce contenu actualisé (voir mode d’emploi page 7) 3. Les assiettes forfaitaires de cotisations - Réf. Internet : PB.9A3 Les entreprises qui emploient des apprentis bénéficient d’exonérations de charges sociales qui varient, en fonction de leur qualité (artisan ou non artisan) ou de l’effectif qu’elles emploient. A. ➤ Le champ d’application - Réf. Internet : PB.9A3A Seules les entreprises non inscrites au répertoire des métiers (registre des entreprises pour l’Alsace-Moselle) et celles d’au moins 11 salariés (apprentis non compris) sont redevables de cotisations forfaitaires pour les apprentis qu’elles emploient. Quelques précisions qui peuvent s’avérer très utiles. Notez-le : l’État prend en effet en charge l’intégralité des cotisations dues pour leurs apprentis par les entreprises artisanales et celles occupant moins de 11 salariés, à l’exception de la cotisation AT/MP et des cotisations de prévoyance (parts patronale et salariale). Lorsqu’ils cotisent pour la retraite complémentaire au-delà du minimum légal, ces employeurs doivent également acquitter des charges sur la fraction excédentaire sur une base forfaitaire. Ces cotisations ont alors la même base forfaitaire que celle retenue pour les entreprises de 11 salariés et plus. L’effectif de l’entreprise doit être calculé au 31 décembre en fonction de la moyenne des effectifs déterminés chaque mois de l’année civile selon les dispositions légales (C. trav., art. L. 1111-2, L. 1111-3 et L. 1251-54). Les apprentis n’entrent pas dans ce décompte. B. ➤ Les cotisations concernées - Réf. Internet : PB.9A3B 1) Les cotisations restant dues Dans les entreprises non inscrites au répertoire des métiers (ou au registre des entreprises en Alsace-Moselle) et dans celles d’au moins 11 salariés, les parts patronale et salariale des cotisations de Sécurité sociale sont prises en charge par l’État jusqu’à la date d’obtention par l’apprenti de son diplôme. De même, la part salariale des contributions d’assurance chômage des apprentis et, pour la retraite complémentaire, la fraction du précompte salarié qui n’excède pas le taux minimal légal de la cotisation également assumée par l’État ne sont pas dues. Ces entreprises restent toutefois redevables des autres cotisations sociales légales et conventionnelles, des taxes et participations sur les salaires ainsi que de certaines cotisations professionnelles. C’est-à-dire, concrètement : - pour les cotisations de Sécurité sociale, les cotisations AT/MP ; - les contributions au FNAL, la contribution de solidarité autonomie ; - le forfait social et le cas échéant, le versement de transport ; - pour les cotisations d’origine légale, la part patronale des cotisations au régime d’assurance chômage et au FNGS, celle versée à l’AGFF et au régime complémentaire de retraite, ainsi que la fraction de la cotisation du salarié à ce même régime qui excède le taux minimal obligatoire ; RÉMUNÉRATION ET PAIE BÂTIMENT © EDITIONS TISSOT 5 AVRIL 2015 R Saisissez la « Réf. Internet » dans le moteur de recherche du site www.editions-tissot.fr pour accéder à ce contenu actualisé (voir mode d’emploi page 7) 9A3 - pour les cotisations d’origine conventionnelle, la part patronale et salariale des cotisations de prévoyance versées à PRO BTP ; - pour les taxes et participations sur les salaires, la participation des employeurs à l’effort de construction et à la formation continue, à la taxe d’apprentissage et, le cas échéant, à la contribution supplémentaire à l’apprentissage ; - pour les cotisations recouvertes par les organismes de la profession, les cotisations chômage-intempéries, OPPBTP, CCCA-BTP, les cotisations professionnelles, pour les apprentis déclarés pour les congés à la caisse. Attention : Les entreprises qui, en raison de l’accroissement de leur effectif, ont atteint ou dépassé pour la 1re fois le seuil de 11 salariés en 2012 ne bénéficient plus au 1er janvier 2015 de la prise en charge par l’État des cotisations sociales patronales et salariales. 2) La base de cotisations Les cotisations sociales, taxes et participations sur les salaires qui restent dues sont fonction, d’une assiette forfaitaire calculée en pourcentage du SMIC (pour 151,67 h) applicable à l’apprenti au 1er janvier de l’année (selon son âge et son année de formation), diminué d’une fraction exonérée de 11 points. Pour tenir compte du versement des indemnités de congés par les caisses de congés payés, les entreprises du Bâtiment affiliées à celles-ci doivent majorer la base forfaitaire servant au calcul du FNAL, du versement de transport, de la taxe d’apprentissage, de la participation construction, de la cotisation au CCCA-BTP (entreprises d’au moins 11 salariés), et de la cotisation prévention à l’OPPBTP. Le taux de majoration à appliquer est fixé respectivement à : - 11,50 % pour le FNAL, le versement de transport, la taxe d’apprentissage et la participation à l’effort de construction (décret n° 2012-1552, du 28 décembre 2012, JO du 30 décembre, et CE, 20 novembre 2013, n° 350093) ; - 13,14 % pour la cotisation au CCCA-BTP et la cotisation prévention recouvrée par l’OPPBTP. Depuis le 1er janvier 2014, les cotisations d’assurance vieillesse assises sur les salaires des apprentis sont toutefois calculées sur la rémunération qui leur est effectivement versée, y compris lorsque ces cotisations sont exonérées, ceci afin de permettre à ces salariés de valider une durée d’assurance retraite égale aux trimestres correspondant à leur période d’apprentissage (C. trav., art. L. 6243-3). Notez-le : ce changement de mode de calcul n’a pas de conséquence sur le régime des exonérations dont bénéficient les employeurs pour l’emploi d’apprentis. 6 RÉMUNÉRATION ET PAIE BÂTIMENT © EDITIONS TISSOT R AVRIL 2015 Saisissez la « Réf. Internet » dans le moteur de recherche du site www.editions-tissot.fr pour accéder à ce contenu actualisé (voir mode d’emploi page 7) 9A3 Sous forme de tableau, les informations sont plus faciles à appréhender. Tableau récapitulatif des charges assises sur la rémunération des apprentis Valeurs 2015 Entreprises inscrites au répertoire des métiers * quel que soit leur effectif ou occupant moins de 11 salariés (non compris les apprentis) Cotisations Entreprises non artisanales occupant 11 salariés et plus Assiette des cotisations Part patronale Part salariale Part patronale Part salariale Cotisations d’assurance maladie, maternité, invalidité-décès, vieillesse • • • • - Contribution solidarité autonomie • - 0,30 % - Forfaitaire Allocations familiales • - • - - • - 0,10 % - • - 0,50 % - Forfaitaire majorée de 11,5 % 8 % sur contributions patronales de prévoyance 20 % sur les primes d’intéressement ou de participation versées - Forfaitaire Sécurité sociale FNAL Entreprises de moins de 20 salariés Entreprises de 20 salariés et plus 8 % sur contributions patronales de prévoyance si l’entreprise compte 10 salariés et plus. 20 % sur les primes d’intéressement ou de participation versées Forfait social Accidents du travail (1) Variable - Variable - Forfaitaire Versement de transport • - Variable - Forfaitaire majorée de 11,5 % CSG-CRDS - E - E - Contributions d’assurance chômage • • 4% • Forfaitaire FNGS • - 0,30 % - Forfaitaire • • 1,20 % • Forfaitaire Assurance chômage Conventionnelles Retraite complémentaire AGFF RÉMUNÉRATION ET PAIE BÂTIMENT © EDITIONS TISSOT 7 AVRIL 2015 R Saisissez la « Réf. Internet » dans le moteur de recherche du site www.editions-tissot.fr pour accéder à ce contenu actualisé (voir mode d’emploi page 7) Cotisations Entreprises inscrites au répertoire des métiers * quel que soit leur effectif ou occupant moins de 11 salariés (non compris les apprentis) Entreprises non artisanales occupant 11 salariés et plus 9A3 Assiette des cotisations Part patronale Part salariale Part patronale Part salariale Ouvriers (taux minimum) • • 4,65 % • Forfaitaire ETAM • • 4,40 % • Forfaitaire Régimes conventionnels Cadres 4,65 % Forfaitaire Prévoyance conventionnelle Ouvriers (taux minimum) 1,72 % 0,87 % 1,72 % 0,87 % Forfaitaire ETAM (taux minimum) Décès 0,58 % 0,58 % Prévoyance 0,62 % Cadres (mini obligatoire) 1,50 % 1,50 % Forfaitaire Gros œuvre E 1,37 % * Forfaitaire Second œuvre E 0,31 % * Forfaitaire OPPBTP (prévention) 0,11 % 0,11 % * Forfaitaire × 1,1314 Congés payés et cotisations professionnelles Variable Variable * Brute Financement des organisations professionnelles et syndicales - - 0,016 % - Forfaitaire E - 0,68 % AlsaceMoselle : 0,44 % - Forfaitaire x 1,115 0,60 % 0,62 % Forfaitaire 0,60 % Forfaitaire Intempéries Taxes participations sur salaires Taxe d’apprentissage (2)(3) Participation construction E 0,45 % Forfaitaire x 1,115 Participation formation continue E Professionnalisation et priorités de branche E Variable selon l’effectif (4) Forfaitaire Plan de formation E Variable selon l’effectif Forfaitaire 0,15 % ou 0,20 % selon l’effectif (5) CIF CCCA-BTP 8 0,30 % 0,15 % Forfaitaire x 1,1314 RÉMUNÉRATION ET PAIE BÂTIMENT © EDITIONS TISSOT R AVRIL 2015 9A3 Saisissez la « Réf. Internet » dans le moteur de recherche du site www.editions-tissot.fr pour accéder à ce contenu actualisé (voir mode d’emploi page 7) • Cotisations prises en charge par l’État. Depuis le 1er janvier 2014, les cotisations vieillesse exonérées sont calculées sur la base de la rémunération réelle versée à l’apprenti. De ce fait, la part de ces cotisations dont l’assiette est comprise entre la base forfaitaire et le salaire effectif de l’apprenti est prise en charge par la Sécurité sociale et non plus par l’État. E : exonéré. * Pour les apprentis déclarés à la caisse pour les congés, uniquement. Les salaires des apprentis non déclarés pour les congés ne doivent pas figurer dans les assiettes « congés payés et cotisations professionnelles » ni dans la base de la cotisation « chômage-intempéries ». Assiette forfaitaire : rémunération minimum légale applicable à l’apprenti (selon la valeur du SMIC horaire au 1er janvier de l’année, moins fraction exonérée de 11 points. La base des cotisations forfaitaires des apprentis est calculée selon la formule : 151,67 h * (taux de rémunération de l’apprenti – 11 %. (1) La cotisation AT/MP est due pour tous les contrats d’apprentissage. Exonération de cette taxe pour les entreprises qui ont conclu un contrat d’apprentissage avec un ou plusieurs apprentis dans l’année, et dont la base d’imposition (masse salariale brute 2014) ne dépasse pas 6 fois le SMIC annuel, soit 104.941,20 euros pour la taxe due au titre de 2015 (CGI, art. 224). (3) Une contribution supplémentaire à l’apprentissage est due par les entreprises de 250 salariés et plus qui emploient un quota d’alternants < à 4 % de leur effectif annuel moyen. Son taux est modulé en fonction du % de salariés titulaires d’un contrat favorisant l’insertion professionnelle. (4) Entreprises de moins de 300 salariés : 0,30 %. Entreprises au-delà de 300 salariés : 0,40 %. (5) Entreprises de moins de 50 salariés : 0,15 % ; 0,20 % à partir de 50 salariés. Les entreprises de moins de 10 salariés sont exonérées de cette cotisation. (2) La suite de l’extrait est disponible dans le cadre de l’abonnement, cf. page suivante. RÉMUNÉRATION ET PAIE BÂTIMENT © EDITIONS TISSOT 9 AVRIL 2015 R Droit du travail, comptabilité & fiscalité Service client 04 50 64 08 08 www.editionstissot.fr RÉMUNÉRATION ET PAIE BÂTIMENT Retrouvez toutes les dispositions légales et conventionnelles pour gérer la paie dans le Bâtiment. VOS AVANTAGES Le guide pratique Retrouvez toutes les informations adaptées aux entreprises du Bâtiment pour gérer les paies en toute sécurité. Ce guide facilite la gestion de la paie : il commente les règles légales et conventionnelles applicables ; il présente toutes les situations particulières qu’une entreprise de Bâtiment peut rencontrer, à l’aide de nombreux exemples, modèles de bulletins de paie et cas pratiques auxquels vous pouvez facilement vous identifier. Il vous permet enfin de prendre les bonnes décisions pour établir vos bulletins de paie. • Pour faciliter vos recherches, le moteur de recherche (sur Internet) et un index très détaillé (dans l’ouvrage) sont à votre disposition • Sur Internet, les fiches sont mises à jour et enrichies chaque trimestre • Inclus : Bulletins de veille Votre convention collective sur Internet Retrouvez toutes les dispositions à jour, spécifiques à votre secteur d’activité. Bénéficiez d’un accès illimité à votre convention collective en intégralité et à jour, à choisir parmi près de 430 conventions nationales, régionales et départementales. 1. Pratique : optimisez vos charges de personnel en appliquant les bons taux et nos conseils pratiques. 2. Rapide : gagnez du temps grâce au regroupement de toutes les données indispensables et propres à votre secteur. 3. Sûr : soyez plus serein et évitez les litiges en écartant tout risque d’erreur sur les bulletins de paie. Support papier Inclus : Alertes actualité de votre convention collective par email Support internet Le Code du travail sur Internet Accédez rapidement et simplement à tous les articles du Code du travail. Inclus : Bulletins de veille. Les salaires minimaux sur Internet Retrouvez les données indispensables tous les mois : salaires minimaux, valeurs de point, indemnités de repas et de petits déplacements pour les ouvriers, les ETAM et les cadres. Les chiffres et indicateursclés sur Internet • Données sociales SMIC, plafonds salariaux, cotisations, barèmes, charges, contributions, indemnités… • Aides à l’emploi Bénéficiez des réductions applicables à votre entreprise. • Calendrier des obligations sociales et fiscales Retrouvez, date par date, les échéances pour votre entreprise, les opérations concernées, l’administration destinatrice ainsi que les modalités d’applications générales. Offres d’abonnement disponibles Tarifs totaux, hors frais de port Internet + Papier : 349 € HT Internet : 302 € HT Droit du travail, comptabilité & fiscalité www.editionstissot.fr BON DE COMMANDE Ref : /73/WQ/W070101 Votre commande : Rémunération et Paie Bâtiment Référence Prix € HT Frais de port € HT* * Cochez votre choix Frais d'ouverture d'abonnement € HT Total € HT Total € TTC Offre Internet + Papier L’abonnement d’1 an comprend : Le guide pratique, Votre convention collective sur Internet, Le Code du travail sur Internet, Les salaires minimaux sur Internet, Les chiffres et indicateursclés sur Internet. PB0A 300 , 00 10 , 00 39 , 00 349 , 00 373 , 85 PB0W 263 , 00 39 , 00 302 , 00 324 , 27 Offre Internet L’abonnement d’1 an comprend : Le guide pratique sur Internet, Votre convention collective sur Internet, Le Code du travail sur Internet, Les salaires minimaux sur Internet, Les chiffres et indicateursclés sur Internet. — VOTRE MODE DE PAIEMENT Virement bancaire (Banque Laydernier RIB 10228 02648 14746000200 20 SWIFT BIC LAYDFR2W) Chèque bancaire ou postal (à l'ordre des Éditions Tissot) VOS COORDONNÉES (*Champs obligatoires) Raison sociale* Civilité* Nom* Email* Adresse de facturation Code postal* Adresse de livraison (si différente) Code postal* Téléphone* Effectif : Salariés SIRET Monsieur Madame Mademoiselle Prénom* Fonction, mandat* Ville* Ville* Fax Code APE/NAF Commentaires Tarifs HT (pleins tarifs) valables jusqu'au 31/12/2015. TVA incluse dans les tarifs TTC (5,5% supports papier et informatique ; 20% services), sous réserve des taux de TVA applicables à la date de facturation. L'abonnement couvre une période d'un an et se renouvelle par tacite reconduction. Conformément à la loi Informatique et Libertés 7817 du 06/01/78, vous disposez d'un droit d'accès et de rectification pour toute information vous concernant. * *DOMCOM et étranger : selon nos conditions générales de vente disponibles sur www.editionstissot.fr, une participation aux frais de port et d'emballage d'un montant forfaitaire de 18 € HT (pour toute commande au montant inférieur à 120 € HT) ou de 27 € HT (pour toute commande au montant supérieur ou égal à 120 € HT) pourra vous être réclamée. Photos, dates et sujets non contractuels. Le fait de passer commande implique votre adhésion entière et sans réserve aux Conditions générales de vente des Editions Tissot (disponibles sur www.editionstissot.fr). Vous reconnaissez que vous avez bénéficié des informations suffisantes pour vous assurer de l’adéquation de l’offre à vos besoins. Éditions Tissot DATE, CACHET ET SIGNATURE OBLIGATOIRES 9 rue du Pré Paillard CS 80109 74941 AnnecyleVieux CEDEX Fax 04 50 64 01 42 service.client@editionstissot.fr Pour tout renseignement, notre service client est à votre disposition au : 04 50 64 08 08 SAS AU CAPITAL DE 500.000 EUROS R.C.S. ANNECY B 306 589 953 SIRET 306 589 953 000 42 NAF 5811Z TVA INTRACOMMUNAUTAIRE FR 60/306 598 953